Actualmente existen muchas alternativas de inversión en el mercado mexicano que nos dan la oportunidad de poner a trabajar nuestro dinero. Ante tal oferta de opciones, queremos compartirte en este artículo las diferencias entre las FIBRAS y los CETES, para que tengas más claro qué son, cómo funcionan y qué los hace distintos.

Hablemos de los CETES

Los CETES o Certificados de la Tesorería de la Federación son, de acuerdo con el Banco de México (Banxico), el instrumento de deuda bursátil más antiguo emitido por el Gobierno Federal. Su emisión data de 1978 y pertenecen a la familia de los bonos.

En otras palabras, son instrumentos de deuda emitidos por el Gobierno Federal, que generan rendimientos a tasa fija para los inversionistas.

Los CETES son instrumentos en los que se puede invertir de una manera sencilla y sin grandes sumas de dinero, ya que puedes hacerlo desde 100 pesos. A través de la plataforma CETES Directo, puedes hacer tu operación sin necesidad de intermediarios. También, tienes la opción de hacerlo a través de ciertas instituciones públicas y privadas.

Como requisito para invertir en este instrumento, debes ser mayor de edad, tener la Clave Única de Registro de Población (CURP), así como el Registro Federal de Contribuyentes (RFC) y una cuenta bancaria. Con ello, es necesario abrir una cuenta en CETES Directo o de forma física, y elegir el plan de inversión.

¿Cómo funciona? Debes elegir el plan y el plazo en el que quieres poner a trabajar tu dinero. Estos pueden ser a 28, 91, 182 y 364 días, y el rendimiento varía de acuerdo al plazo que elijas. Aquí puedes ver las tasas actualizadas para cada determinado tiempo, ya que es información que cambia constantemente.

Al término del plazo elegido, recibes tu inversión, más el rendimiento generado.

Aunque invertir en CETES se considera seguro, dado que se cuenta con la garantía del Gobierno Federal, su rendimiento es bajo al ser considerado de las alternativas más seguras de inversión. Adicionalmente, al ser inversiones a plazos determinados, no podrás acceder a tu dinero hasta que estos se cumplan, o bien puedes disponer de éstos, pero con una afectación en el monto.

¿Y las FIBRAS?

Otro instrumento que tenemos como alternativa para hacer crecer nuestra inversión en un ambiente de elevada inflación, son los Fideicomisos de Inversión en Bienes Raíces (FIBRAS).

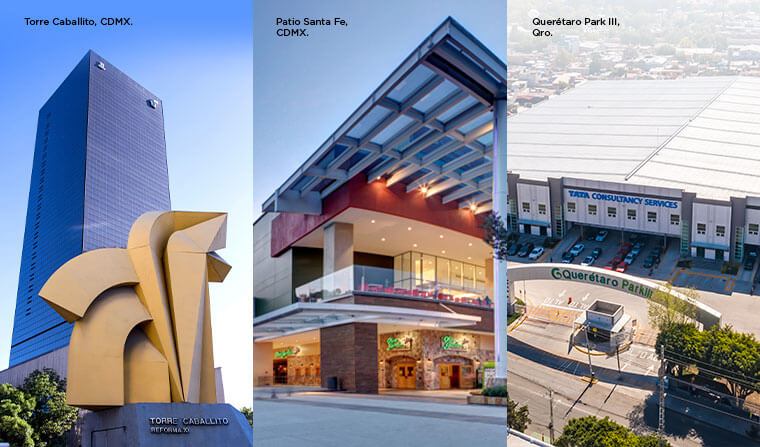

Las FIBRAS utilizan financiamiento para la adquisición, desarrollo y operación de diferentes bienes inmuebles como centros comerciales, edificios de oficinas, parques industriales, hoteles y hospitales, entre otros. Con la plusvalía que van adquiriendo las propiedades con el paso del tiempo y las distribuciones provenientes de las rentas, se producen los rendimientos.

Invertir en FIBRAS no requiere grandes sumas, pues puedes hacerlo desde montos pequeños adquiriendo el número que desees de CBFIs a través de una casa de bolsa o intermediario bursátil, y con ello, obtener acceso a sus portafolios inmobiliarios.

Además, al regirse bajo la Ley del Impuesto Sobre la Renta (LISR), las FIBRAS tienen la obligación de distribuir al menos el 95% de su resultado fiscal entre los tenedores de certificados mínimo una vez al año. Los dividendos, a diferencia de otras alternativas, se reparten de manera periódica.

Por otro lado, las FIBRAS cuentan con liquidez, esto quiere decir que puedes comprar y/o vender cada día tus CBFIs, mientras que, con los CETES, las inversiones están dictadas a plazos.

Si bien las FIBRAS y los CETES tienen la característica de que es posible comenzar a invertir desde montos pequeños, cada uno de ellos tiene sus particularidades. Si quieres saber más acerca de las FIBRAS, te invitamos a leer nuestro artículo ¿por qué integrar FIBRAS a mi portafolio de inversión?